こんにちは。文丘雄清です。

久しぶりに500ページ以上ある本を読み返しました。

PRINCIPLES(プリンシプルズ) 人生と仕事の原則 (日本経済新聞出版)

レイ・ダリオ (著), 斎藤聖美 (翻訳)

中身が濃く、自分を振り返ると、あイタタタと、なかなか前にすすめない。

コロナのために、自宅にいる時間が長く、積読の本を読む時間が出来て良かったです。

分厚くて、重たい本なので、移動中に持参して読むのはきつすぎるのです(Kindle版もあるようですが)

日々の自分の行動はどうなのか、見直したい人にはうってつけです。

偉大な投資家が説く、「人生と仕事の原則」を少しずつでも実践していこうと思うはず。

そして、『PRINCIPLES(プリンシプルズ) 人生と仕事の原則 』を読み返していると、なぜか有名なレイダリオのポートフォリオを議論する場が連続しました。

レイダリオの黄金ポートフォリオ(オール・シーズンズ戦略)

レイダリオは投資をされている方なら、ご存知でしょう。

1975年にブリッジウォーター・アソシエイツを始め、40年以上をかけて同社を世界最大のヘッジファンドに育て、フォーチュン誌が「アメリカで5番目に重要な非上場企業」と呼ぶほどまでにした当代最高の投資家の1人。

「世界でもっとも影響力のある100人の1人」(タイム誌)、「世界でもっとも富裕な100人の1人」(フォーブス誌)と呼ばれています。

オール・ウェザー(全天候型):どんな経済状況下でも高実績を上げる投資ポートフォリオ

素晴らしい実績を上げたオール・ウェザー(全天候型)の考えのもとになっているのは、「資産価格の変動要因」は4つある、ということ。

「資産価格の変動要因」

- インフレ

- デフレ

- 経済成長

- 経済下降

レイダリオは、経済を4種類の季節に分けて、その組み合わせで投資価格が上下すると考えました。

ただし、四季のように、順番は決まっていないのが悩ましいところ。

・次は何が来る(上がるか、下がるか)か、誰もわからない。

・しかし、変動要因が4つあれば、4つに適した資産配分に25%ずつ投資して、リスクを分散すればいい。

・どの資産クラスにも良い時と悪い時がある。

・また一生のうちに、どの資産クラスにも、必ず壊滅的な状況に陥る可能性があることは歴史的に証明されている。

このように、リスクが同じ4つのポートフォリオを組合わせれば、どのような経済的環境からも守られる。

だから、このレイダリオのポートフォリオは、全天候型、オールウェザーと呼ばれています。どんな時でも、晴れの日も雨の日でも、いつも素晴らしい成績を上げることが出来るという。

ちなみに、このオール・ウェザー(全天候型)のファンドは、ブリッジウォーター・アソシエイツで購入できるのかもしれませんが、新規顧客はほどんと受け入れていないそうです。

受けれた機関投資家も、「投資可能資産50億ドル、または、最適初期投資額が1億ドル」という制約があるそうです(笑)

では、普通の会社員が、景気の変動を気にせず投資をしたい、できればそのオール・ウェザー(全天候型)の投資をしたい場合はどうすればいいのでしょうか?

1億ドルもっていなくても、実は簡単にできるのです。

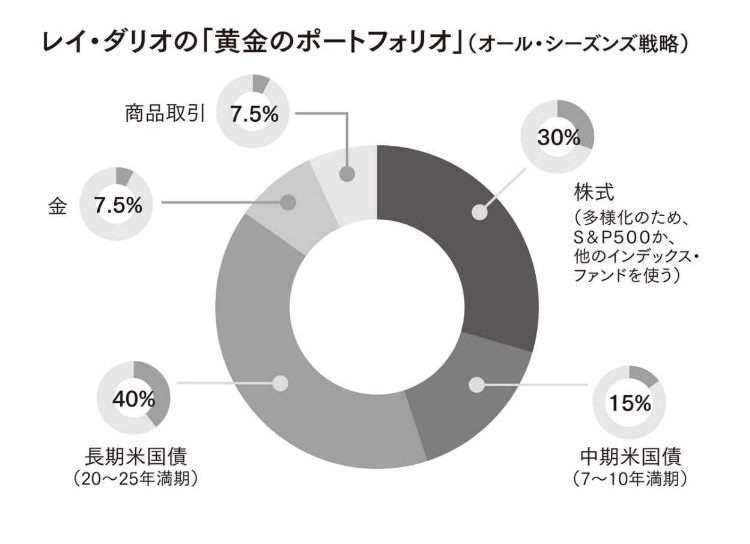

レイダリオの黄金ポートフォリオ(オール・シーズンズ戦略)

それが、レイダリオの黄金ポートフォリオ(オール・シーズンズ戦略)です。

これは、オール・ウェザー(全天候型)と同じではありませんが、中核となる原則は同じで、配分率なども考慮して、個人でもできるように組まれたものです。

具体的な黄金ポートフォリオの中身はこちら。

- 株式:30%

- 長期米国債:40%

- 中期米国債:15%

- 商品取引:7.5%

- 金:7.5%

世間で言われているポートフォリオとくらべると保守的なイメージを持たれる方が多いと思います

株式が全体の30%、債券が50%以上となっています。

これには、深い理由があります。

普通の会社員が投資をする時に気を付ける事

株式は債券の3倍のリスクがあること。

個人のリスク許容度は低いということ。

雨が降っても、嵐が吹いても、投資を継続するにはこれらのことを考慮することが必要なのです。

投資を始めて、お金が増えると嬉しくなりますが、景気が悪くなり株価が下がっていくと、精神的にダメージを受けます。

多くの人は、10%下がるとガーン、20%も下がると画面を見たくなくなります。

30%も下がると、もう何もなかったことにし、やっぱり投資は危険、株なんかしなければよかったといってやめてしまいます。

増えることも大事ですが、どのような状況でも減らないようにすることが、気持ち的に大切なのです。

投資家ではなく、一般的な人がどうすればいいかを考えて導きだされた答えがこのポートフォリオです。

良く知られたように、50%も下がってしまうと、元にもどるには、そこから50%上がればよいのではありません。

そうです、100%上昇しないといけないのです。それを待つのはつらいんです。

黄金ポートフォリオについて、詳しくはこちら。

世界のエリート投資家は何を考えているのか: 「黄金のポートフォリオ」のつくり方

アンソニー・ロビンズ (著), 山崎 元 (監修), 鈴木 雅子 (翻訳)

レイダリオの黄金ポートフォリオ(オール・シーズンズ戦略)の成績を確認しよう

このポートフォリオがどれくらい素晴らしいのでしょうか。

上記の本によると、

・年利回りは、9.72%(手数料控除後)

・86%以上の期間で利益を上げた。

・もっとも損失を出した年の収益率は、2008年の-3.93%。ただし、同年のS&P500の損失は-37%。

・統計数値のばらつき具合をしめす標準偏差は、わずか7.63%(低リスクで低変動幅であることが分かる)。

すばらしいですね。

とはいっても、なかなか実感できないですよね。自分で確かめてみましょう。

レイダリオの黄金ポートフォリオ(オール・シーズンズ戦略)を比較してみましょう。

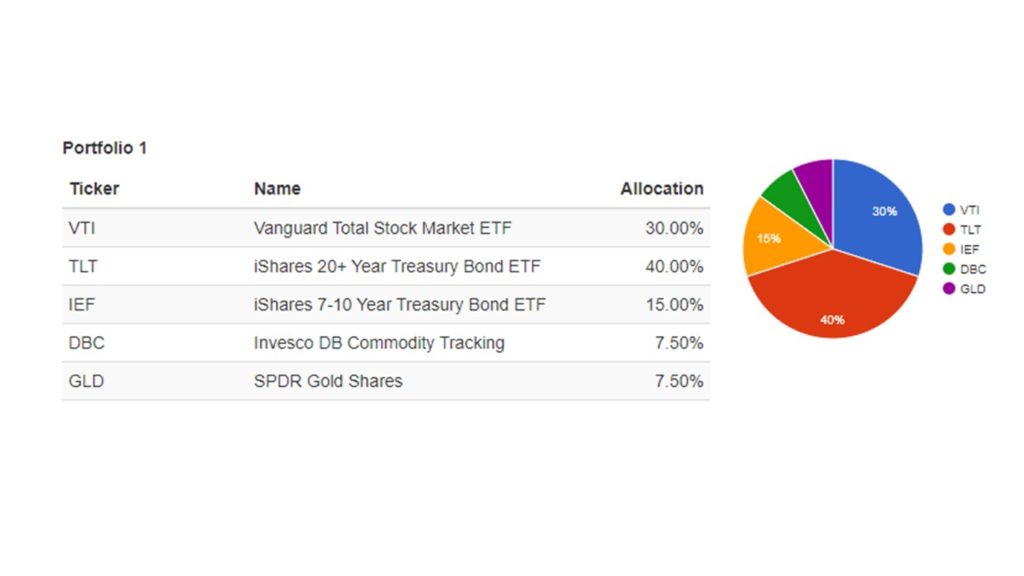

比較には下記ポートフォリオを用いました。

ポートフォリオ1が黄金ポートフォリオです。

ポートフォリオ2はアメリカ株、ポートフォリオ3は日本株です。

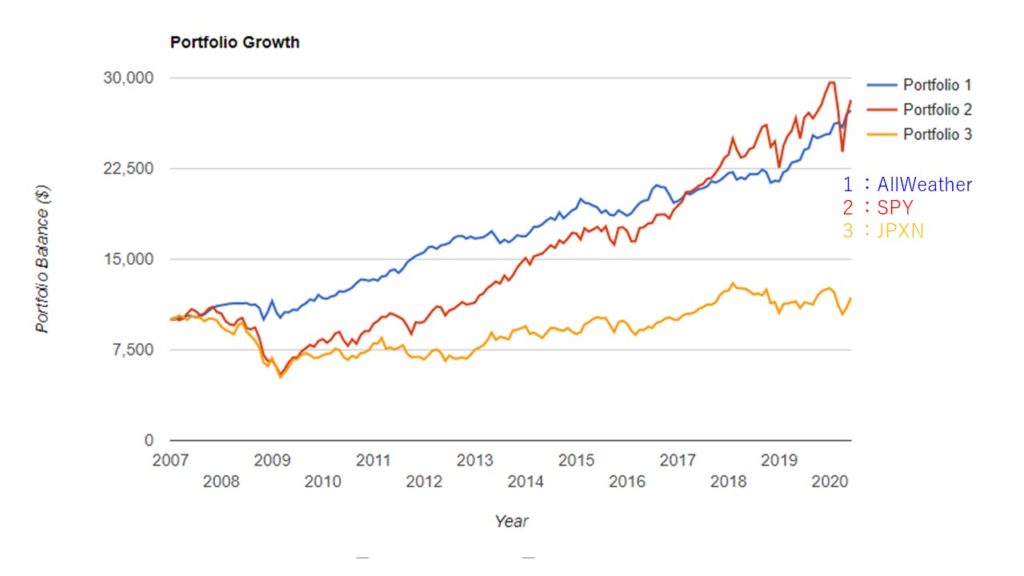

黄金ポートフォリオと日米株式 リターンデータとチャート

なんだ、すごいポートフォリオと期待したら、株式と変わらないじゃないかというあなた。

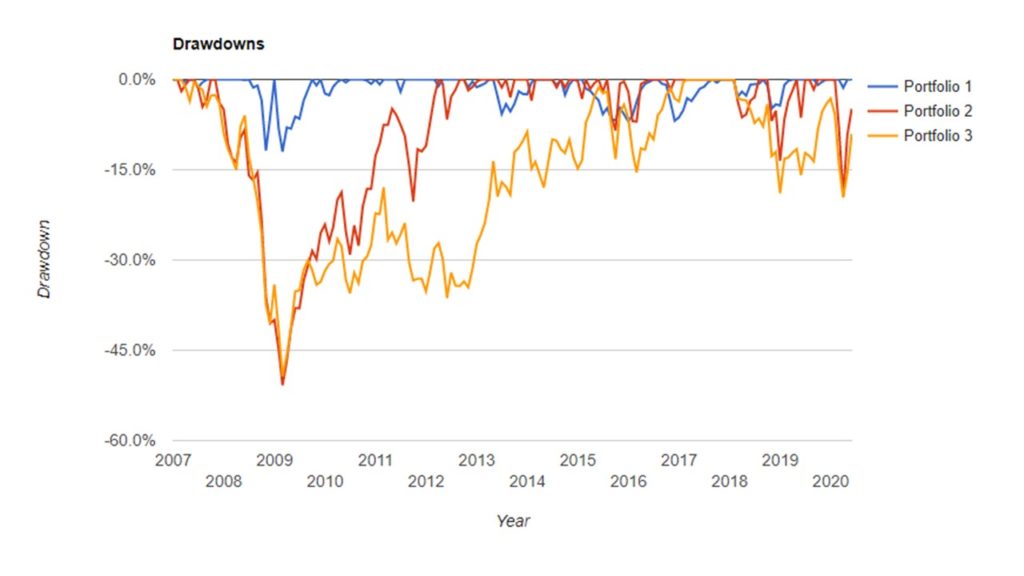

見ていただきたいのは、チャートの傾き。特にドローダウンと言われる減少です。

ドローダウン比較

2008年のリーマンショック時、株式のみだと、最大ドローダウンは約-50%と半分になっています。

これはショックですよ~

一方、黄金ポートフォリオ(オール・シーズンズ戦略)は、約-12%と圧倒的に小さいです。

コロナ騒動でも大して下がっていないのが良くわかります。

まさにオールシーズン対応型です。

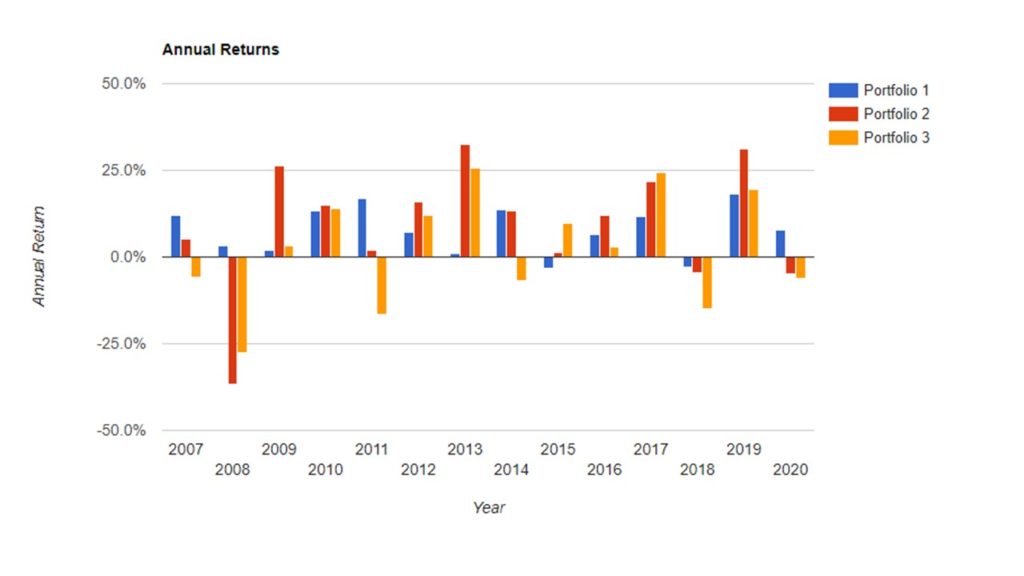

年次リターン比較

チャートを見てもわかりますが、年次リターンを確認ししょう。

1年ごとの成績を見てみると、レイダリオの黄金ポートフォリオは、安定しています。

特にこのような成績を見る際に重要なリーマンショックの2008年の下落幅はわずか3%台です。

これは米国株式100%と比べた場合の1/10です。

投資家ではなく、一般的な会社員にとって大切な事

結果的に同じくらいに戻っているかもしれませんが、この大きく値下がる辛さは、体験した人しかわからないでしょう。

劇的に増えないかもしれないけれど、会社員の方が、仕事、本業に集中しつつもお金に働いてもらうには、うってつけだと思います。

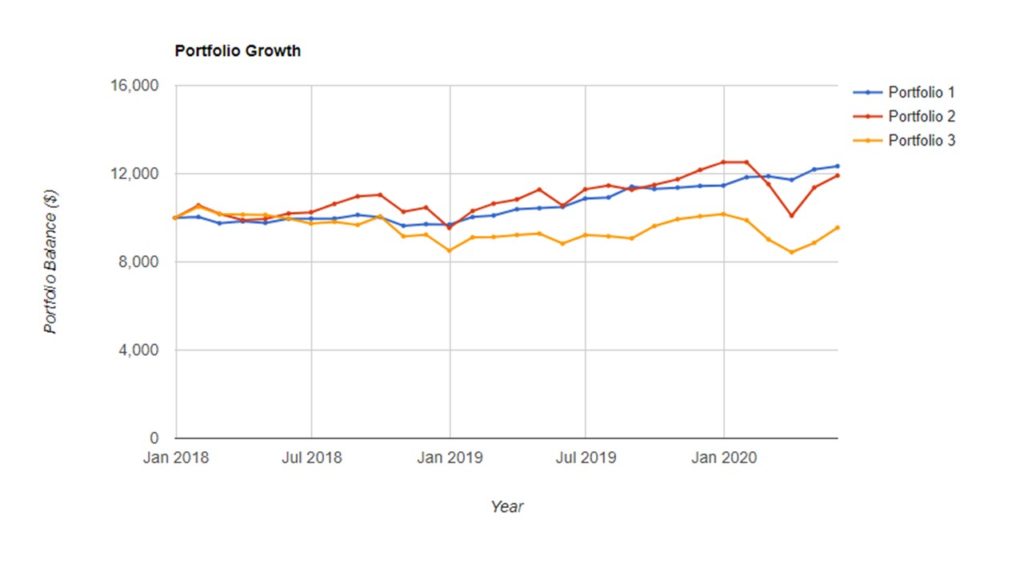

最近のコロナのあたりはどうでしょうか?

米国株や日本株が下がっているのに、黄金ポートフォリオはやはり緩やかな右肩上がりです。

なだらかな右肩上がりのチャートをみると、世間で大騒ぎをしている暴落局面でも、それほど心配しなくても良いのが、このポートフォリオの素晴らしさです。

やはり下落を考えると、投資に関するお金の知識(IQ)はとても大切ですが、それと同時にお金の感性、感情(EQ)もますます大事になりますね。

ちなみに、日本株式は比較になりません。。。

もちろん、時代とともに最適なポートフォリオは変わる可能性があります。

お金がどんどん刷られていき、長期金利がゼロに近づくと、想定通りのリターンが得られない可能性もあります。

そのあたりは、つねに”投資をする人にとっての最適ポートフォリオ”を検討し続ける必要はあると思います。

アフターコロナ時代の最適なポートフォリオはどうなる?

これからについては、どう考えればいいのでしょうか?

最適ポートフォリオを考える前に

そもそもペーパー資産が良いのかどうか、不動産や金などの実物資産ついてはどう考えるか、より長期的な視点、高い視座から物事を考える必要性がありそうです。

そもそも人の価値観、ライフスタイルが大きく変わろうとしています。

また経済情勢もどうなるかわかりません。

あまり考えたくないですが、経済危機、預金封鎖などが起こってしまうと、現金や株式だけでなく、金や土地、不動産なども役に立たないかもしれません。

そうなると、これまで大切にされ、時間を削ってでも手に入れようとしたモノについて、見直す動きが出てくるかもしれません。

有形資産から無形資産へのシフト

先日仲間内の話でも、有形資産から無形資産へのシフトについてとても盛り上がりました。

つまりお金で手に入るもの、お金に準じたものである有形資産の優位性が個々人で大きく変化しつつあります。

都会のせまい不動産などはその一例でしょう。

このあたりはまた、勉強会などでお話ししたいと思っています。

全員にとって画一的な正解はないでしょうが、せまりくるコロナ第二波までには、方向性だけは決めておきたいものです。

レイダリオの全天候型ではないですが、どのような時代になっても、嵐にもまれても、自分の軸はぶれずにしっかりとしておきたいものです。

免許も持たず高速道路を運転するのは危険なのと同様、投資もまずは勉強です。

そして知識があれば投資できるかと言うと、そう簡単ではありません。人間は感情の生き物。

いつの時代でも、知性と感性、両方が大事です。

世の中が大きく動き出す前、この時期のお金の勉強を始めておきましょう。。。(投資は自己責任でお願いします)

メール講座では物足りない方は、こちら↓